Les recettes digitales des médias historiques sont désormais incluses dans leurs estimations, avec un poids de 7,3%, ce qui leur permet d’afficher une stabilité

L’Irep, France Pub et Kantar Media ont présenté, hier soir, leurs estimations pour le marché pub français en 2018. Pour la première fois, elles incluent une estimation des investissements sur les canaux digitaux des médias télévision, radio et presse.

Et, pour chaque média, les recettes digitales sont désormais incluses dans son estimation.

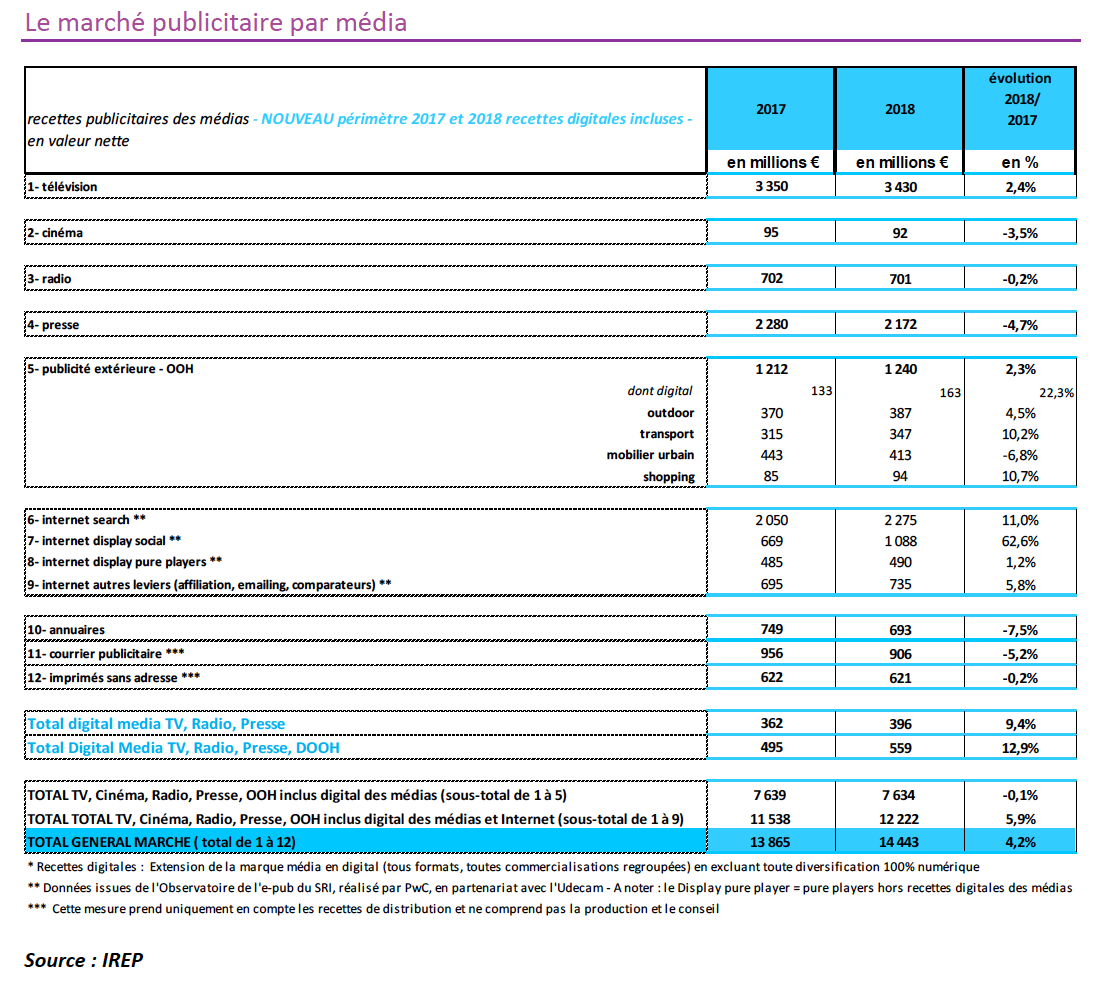

En 2018, les recettes publicitaires nettes des médias (y compris annuaires, courrier publicitaire et ISA) s’élèvent à 14,443 milliards €, en progression de +4,2% par rapport à 2017. Elles avaient évolué de +1,2% en 2017 vs 2016.

Concernant le périmètre purement média (télévision, cinéma, radio, presse, publicité extérieure, Internet), le marché est en progression de +5,9% en 2018 vs 2017, une croissance nettement plus élevée que les dernières prévisions des agences médias (entre +2,5% et +3,7%) et surtout liée à une hausse plus importante que prévue de la publicité digitale (+17% selon le SRI). L’évolution du marché sur ce périmètre était de +2,4% en 2017 vs 2016.

Sur les deux périmètres considérés, la croissance a donc gagné 3 à 3,5 points en 2018 vs celle de l’année précédente.

La croissance provient principalement de la hausse d’Internet qui a accéléré en 2018 selon le SRI : +17,2% en 2018, après +12% en 2016. En particulier le display a progressé de +30% vs 2017, tandis que le Search est en hausse de +11%.

Inclus dans l’estimation du display par le SRI, les canaux digitaux des médias TV, radio et presse pèsent 396 millions d’euros et sont en hausse de +9,4%, versus +1,2% pour le display des pure players (490 M€) et +62,6% pour le display social (1088 M€).

En y ajoutant le volet digital de la publicité extérieure ou DOOH (163M€, +22%), on peut estimer les canaux digitaux pèsent 7,3% des recettes publicitaires des médias historiques.

Avec les canaux digitaux désormais inclus, le cumul des médias historiques est estimé quasi-stable (-0,1%), toujours impacté par la baisse des recettes de la presse (-4,7%), tandis que la radio est stable (-0,2%) grâce aux bonnes performances de la publicité nationale. La télévision affiche une hausse de +2,4% et la publicité extérieure gagne +2,3%, portée par les segments shopping (+10,7%), transport (+10,2%) et outdoor (+4,5%). Le mobilier urbain est de nouveau en baisse (-6,8%). Les recettes pub du cinéma reculent aussi cette année (-3,5%).

L’Irep ne publie plus le détail par famille de presse, mais précise que la presse spécialisée est proche de l’équilibre (-0,2%) et que l’atténuation de la baisse du total presse (-4,7%) est due en particulier au dynamisme du digital sur l’ensemble des catégories de presse.

Au sein du média courrier, les imprimés sans adresse (ISA) sont stables (-0,2%) alors que le courrier adressé recule de -5,2%.

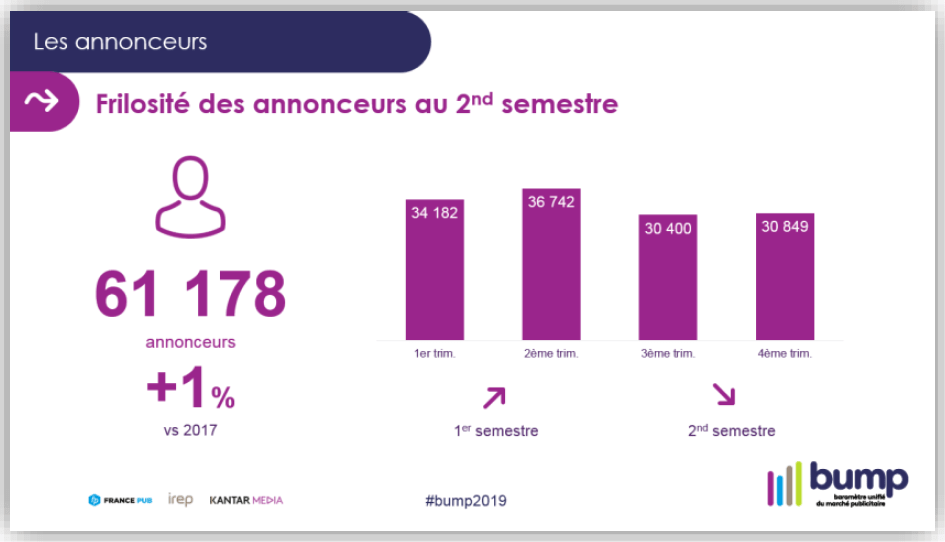

Selon Kantar Media, le marché publicitaire cross médias (digital inclus) référence 61 178 annonceurs en 2018, soit 1% de plus qu’en 2017. Avec un nombre d’annonceurs en hausse au 1er semestre, grâce aux événements sportifs, et en baisse au second semestre où «l’actualité médiatique et notamment le mouvement des gilets jaunes lui a moins été favorable et a entraîné une certaine frilosité de la part des annonceurs».

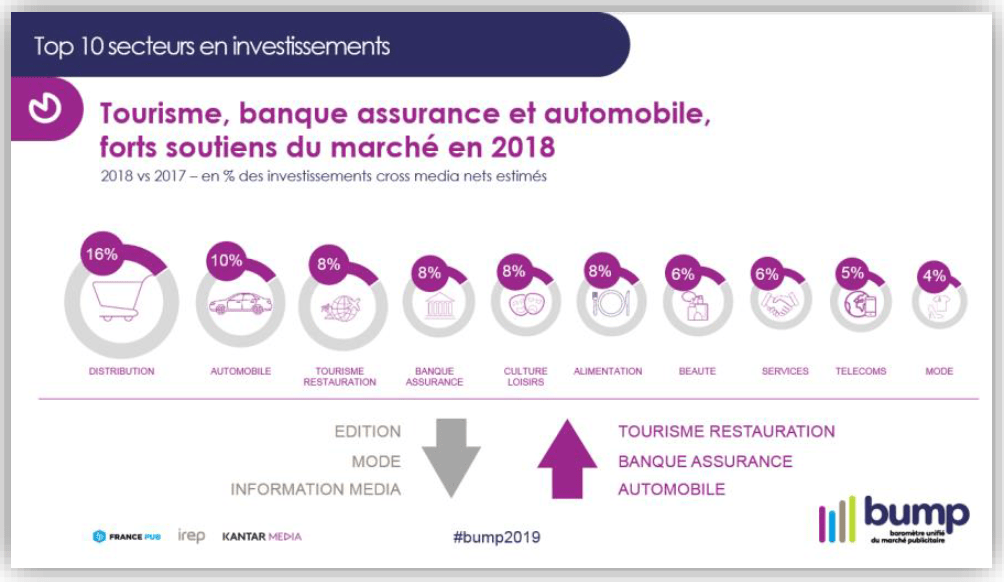

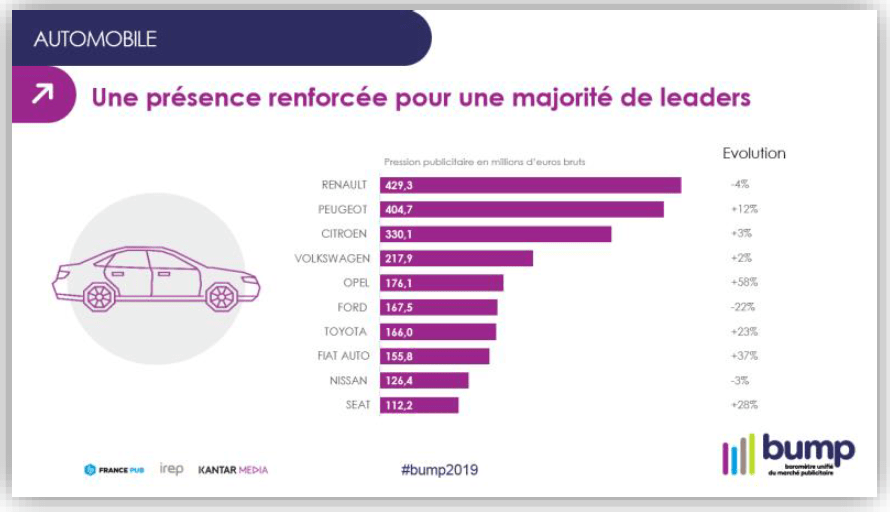

Avec 16% des dépenses nettes annuelles, la distribution reste le premier secteur investisseur, mais enregistre un net ralentissement en 2018 (+1% vs +8% en 2017). L’automobile, en hausse de +7%, occupe toujours le 2ème rang sectoriel avec 10% de part de voix vs 9% l’année précédente.

Au 3ème rang, le tourisme s’est clairement démarqué en 2018 avec +13% d’investissements nets annuels. C’est le secteur le plus dynamique de l’année tant sur le segment du voyage que sur celui de la restauration. Le secteur banque-assurance est aussi en forte hausse (+9%).

Concernant la grande consommation, en 2017, le secteur présentait des coupes budgétaires importantes. En 2018, Kantar Media constate une embellie pour le marché FMCG. Les boissons sont stables quand l’alimentation et la beauté reculent légèrement (-1% et -2%). L’entretien, en revanche, reste en repli de -8%.

Parmi les secteurs en baisse, on relève notamment l’édition (-18%), la mode (-5%) et le secteur information média (-7%).

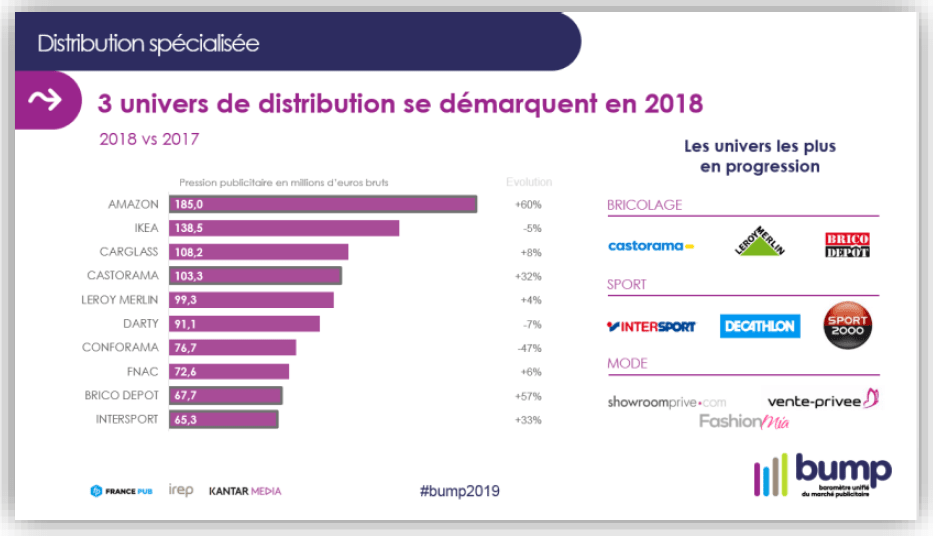

Le coup de frein de la distribution s’explique par la stabilisation du budget des enseignes généralistes et le désengagement des vépécistes et autres distributeurs. Les enseignes spécialisées ont par conséquent compensé le manque à gagner avec +3,8% d’investissements et un dynamisme particulier pour les univers du bricolage, du sport et de la mode.

Concernant le secteur de l’automobile (+7% en 2018 après -1% en 2017), 2018 a été une année très sportive qui a encouragé les prises de paroles des constructeurs. Ainsi, sur la base de la pression publicitaire brute, le top 10 annonceurs affiche de forts taux de croissance pour certains leaders tels que Peugeot (+12%), Opel (+58%), Toyota (+23%), Fiat (+37%) et Seat (+28%).

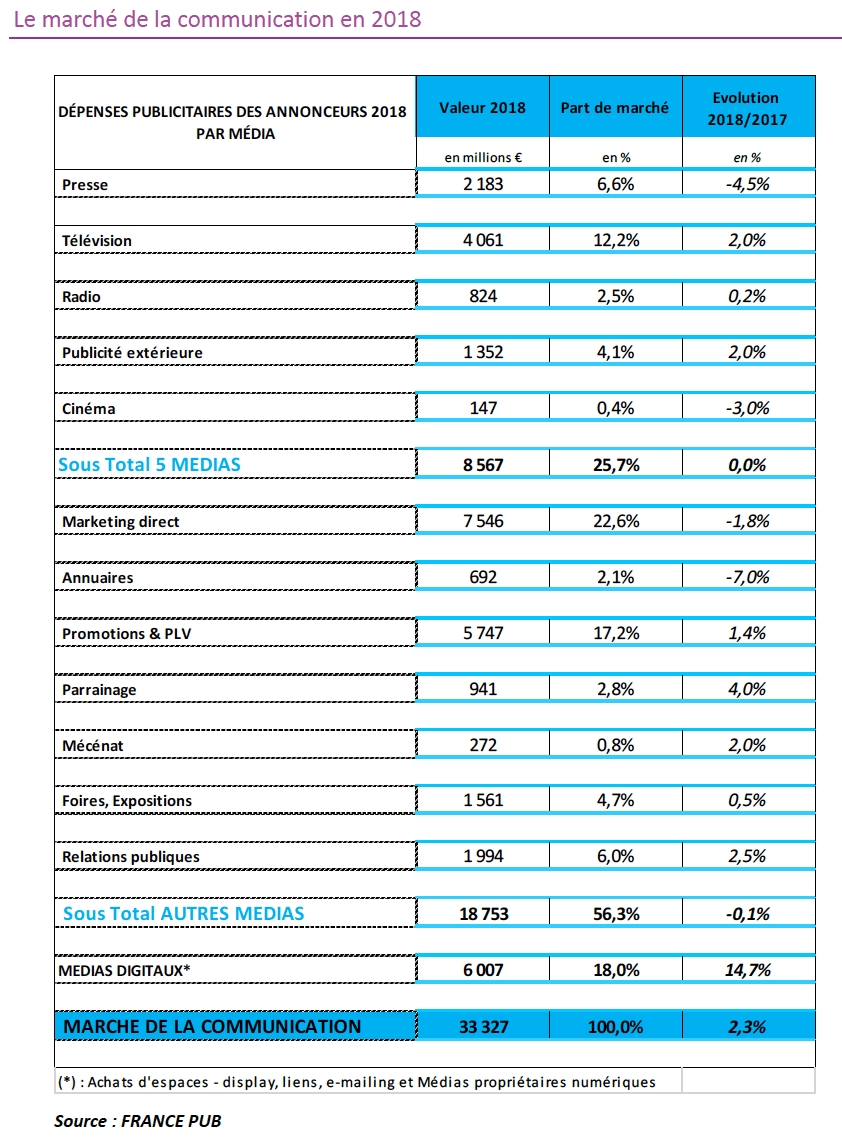

Les estimations France Pub pour les dépenses de communication 2018 des annonceurs

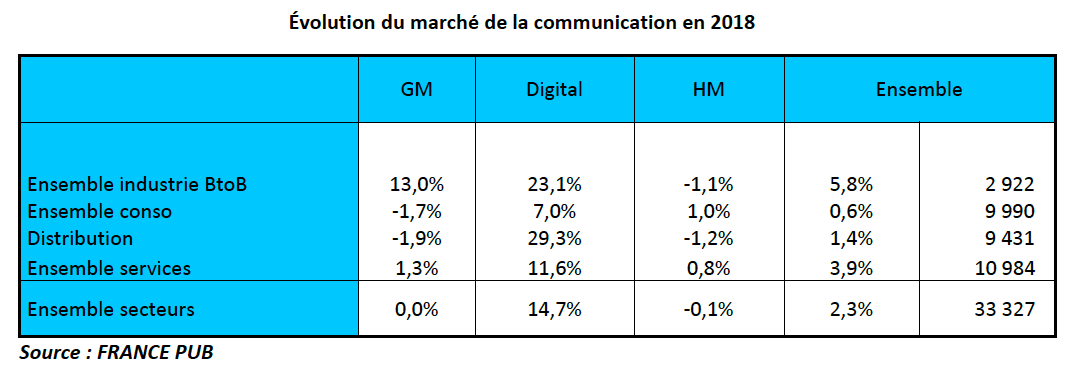

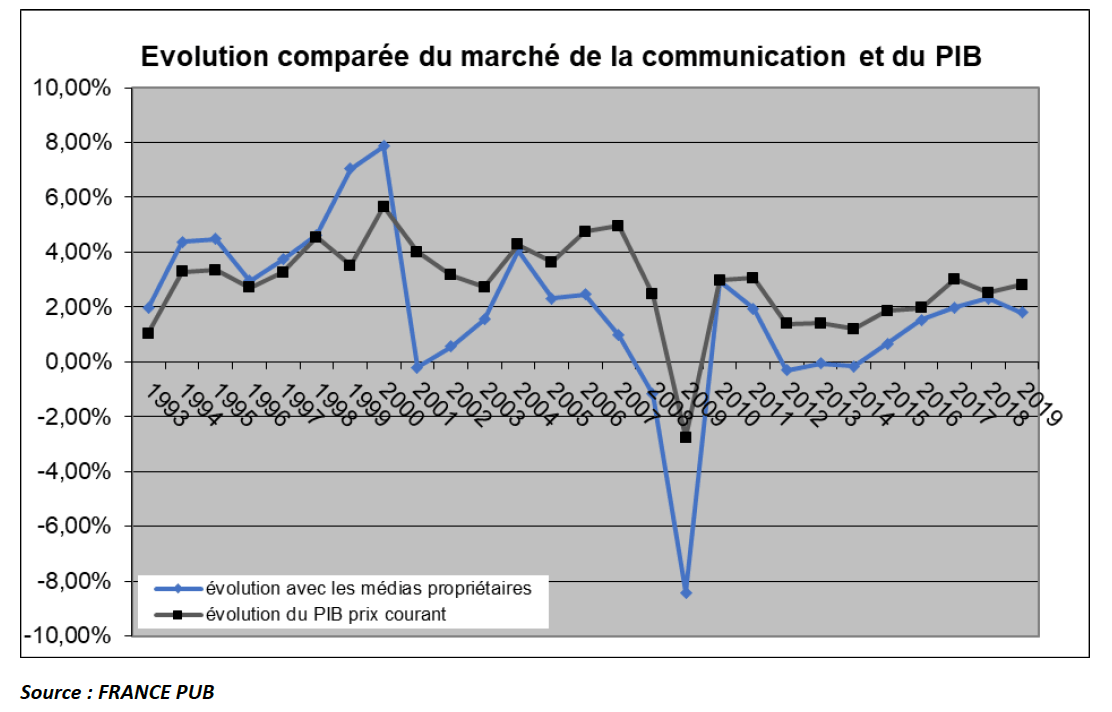

Selon France Pub, le marché de la communication est resté bien orienté en 2018, avec une croissance de +2,3% légèrement supérieure à celle de 2017 (+2,0%). Il se caractérise en 2018 par la forte croissance des investissements dans les médias numériques (+14,7%) alors que les autres dépenses dans les médias historiques et le hors médias sont restées stables (respectivement 0% et -0,1%).

Après un premier trimestre en reprise modérée par rapport au second semestre 2017 (mais à un niveau encore inférieur à celui du premier trimestre 2017), la reprise s’est accentuée jusqu’à l’été qui a été marqué par le déroulement de la Coupe du Monde. Le dernier trimestre se caractérise par une chute de l’activité de la communication en décembre (-4,5% par rapport à la moyenne des 3 mois précédents, en données CVS).

. Dans le secteur de l’industrie, les dépenses de communication sont en forte croissance (+5,9% en 2018 après +3,9% en 2017). Les arbitrages ont pénalisé les actions hors médias (-1,1%) qui représentent encore plus de 60% des dépenses globales. La pression publicitaire s’est renforcée en presse magazine, TV et radio. La bureautique/informatique et l’industrie de base sont les sous-secteurs les plus actifs.

. Les biens de consommation et d’équipement des ménages sont quasiment stables. La relativement faible croissance des médias numériques (+7%) s’accompagne d’un désengagement partiel de la PQR (-9,7%) et de la presse magazine (-10,8%). Ce secteur a été sauvé en 2018 de sa tendance baissière par les transports (+4,1%) et dans une moindre mesure par l’ameublement (+7,6%) et les appareils ménagers (+6,8%) qui ont des contributions moins importantes.

. Le secteur de la distribution marque un peu le pas en 2018 (+1,4%) par rapport à 2017 (+2,8%). Les investissements restent très soutenus dans le digital (+29,3%) mais des coupes budgétaires sont observées dans les médias historiques (-4,3% en radio) et le hors médias (-7,5% pour le courrier adressé et -9,9% pour les annuaires).

. Avec une croissance de +3,9%, le redressement du secteur des services observé en 2017 se confirme. Ce secteur contribue pour 55% à la progression du marché de la communication en 2018. Dans une répartition 30/30/40, les 3 groupes de médias – grands médias, médias numériques et hors médias – sont tous en progression. Les sous-secteurs les plus actifs ont été les banques/assurances (+10,4%), le tourisme (+5,5%) et la culture/loisirs (+8,2%).

Selon France Pub, «le scénario macro-économique le plus souvent retenu par les conjoncturistes pour 2019 est celui du prolongement au premier trimestre de l’affaiblissement de l’activité constaté à la fin 2018, lié à la crise des gilets jaunes et à la baisse de régime des partenaires européens (Allemagne, Italie, Grande-Bretagne).

Cependant au fil des mois, la demande intérieure devrait redémarrer : la consommation des ménages sera stimulée par les gains du pouvoir d’achat et les dernières enquêtes indiquent que les investissements des entreprises seront en forte progression en raison de la reprise de la demande, de conditions financières toujours favorables et de la manne de trésorerie apportée par l’effet de bascule du CICE (Crédit d’Impôt).

En raison du retard pris en début d’année, la croissance du PIB devrait s’établir à +1,5% (en euros constants), au même niveau qu’en 2018. Elle devrait permettre la poursuite d’une lente décrue du taux de chômage.

Sur le marché de la communication publicitaire, le principal moteur de croissance restera le développement des médias numériques mais dans le climat d’incertitude du début d’année, le marché devrait réagir avec un certain attentisme.

En l’absence d’évènements sportifs majeurs, la croissance devrait légèrement ralentir dans une fourchette comprise entre +1,5% et +2%».

Emmanuel Charonnat

Ce qu’il faut retenir

. En 2018, les recettes publicitaires nettes des médias sont en hausse de +5,9% et, en intégrant les annuaires et médias courriers, de +4,2%

. Désormais les recettes digitales des médias historiques sont toutes incluses dans les estimations des médias (avec un poids de 7,3%), ce qui leur permet d’afficher une stabilité (-0,1%)

. Le digital (+17%) tire toujours la croissance, la presse (-4,7%) et le cinéma sont en baisse, la radio est stable, la publicité extérieure et la TV progressent de plus de +2%

. Les plus fortes hausses sectorielles émanent des secteurs tourisme (+13%), banque assurance (+9%) et automobile (+7%) tandis que la distribution marque le pas (+1%) et le marché FMCG connait une embellie

. Les dépenses de communication 2018 des annonceurs sont en hausse de +2,3%, avec +14,7% pour les médias numériques, +0% pour les médias historiques et -0,1% pour le hors médias

Lire aussi :

. La publicité vidéo, format moteur de la croissance du display (février 2019)

. En 2018, le mobile est devenu majoritaire dans les dépenses display ET search (février 2019)

. La forte croissance de la pub digitale en 2018 (+17%) est dopée par les réseaux sociaux (+63%) (février 2019)

. France : l’auto, le tourisme et la banque-assurance tire le marché pub média 2018 (novembre 2018)

. Marché publicitaire média en France : le digital partage peu la croissance (octobre 2018)

. Le digital va-t-il continuer à affaiblir le marché de la communication ? (octobre 2018)

. Publicité Média France : le nombre d’annonceurs en hausse de +9% au 1er trimestre (mai 2018)

. Marché pub France 2017 : +2,4% sur les médias et Internet (mars 2018)

. Bilan pub 2016 : le 2ème semestre a été moins favorable aux médias historiques que le 1er (Irep, mars 2017)

Accès au communiqué de l’Irep, France Pub et Kantar Media

- Tags: BilanInternet2018, BilanPub2018, Cinéma, Digital, DOOH, FrancePub, Irep, KantarMedia, Médias, OOH, Outdoor, Presse, Publicité, Radio, SRI, Télévision